Earn-Out, Festpreis, Cash free, Debt free

Gängige Kaufpreisklauseln beim Unternehmenskauf

Eines der wichtigsten Regelungsfelder beim Unternehmenskauf sind die Kaufpreisgestaltungen. Dies ist ein äußerst komplexes Thema, bei dem verschiedene Aspekte zu bedenken sind. Zudem besteht die Herausforderung die Interessenlage von Käufer und Verkäufer unter einen Hut zu bringen. In der M&A-Praxis haben sich insoweit verschiedene Grundmodelle und Lösungsansätze durchgesetzt. Diese weisen eine unterschiedliche Komplexität auf, sodass entsprechend aufwändige Verfahren nur bei größeren Transaktionen zur Anwendung kommen sollten, während andere eher für mittelständische Firmenverkäufe geeignet sind. Zu unterscheiden sind Regelungen, welche die Ermittlung des Kaufpreises regeln von solchen, welche die Zahlungsmodalitäten festlegen. Im Mittelpunkt dieses Beitrags stehen die wichtigsten Kaufpreisklauseln und Kaufpreisanpassungen, konkret geht es um die Vertragslauseln zum Festpreis, Cash free, Debt free und Earn Out.

Ausgezeichnet im Gesellschaftsrecht

Unsere Kanzlei wurde von den Magazinen Focus, brand eins und Handelsblatt in den Kategorien „Beste Wirtschaftskanzlei im Gesellschaftsrecht“, „Beste Steuerberater“ sowie „Top Wirtschaftskanzlei im Gesellschaftsrecht“ ausgezeichnet. Spezialisierung und Erfahrung zahlen sich aus!

Unsere Expertise bei Unternehmenskaufverträgen

Unsere Fachanwälte für Gesellschaftsrecht und Steuerrecht beraten und vertreten Mandanten an unseren Standorten Hamburg, Berlin, München und Frankfurt in allen Bereichen von M&A-Transaktionen, insbesondere:

- Vorbereitung des Unternehmenskaufs, beim Verkäufer Durchführung einer Prüfung der rechtlichen und steuerlichen Struktur, um kaufpreismindernde oder haftungsauslösende Faktoren möglichst vor dem eigentlichen Verkaufsprozess auszuschließen (Vendor Due Diligence)

- Rechtliche Organisation von auktionsbasierten Verkaufsverfahren, bei welchen mehrere Kaufinteressenten gleichzeitig angesprochen werden

- Strukturierung und Gestaltung der Transaktion, z. B. Beratung begleitender Umwandlungsmaßnahmen und ob ein Asset Deal (Verkauf der Vermögensgegenstände) oder ein Share Deal (Verkauf der Anteile) vorzugswürdig ist

- Gestaltung, Prüfung und Verhandlung der Transaktionsdokumentation, insbesondere des Unternehmenskaufvertrages, insbesondere auch der Kaufpreisregelungen

- Rechtliche und steuerliche Due Diligence (Legal und Tax DD)

- Steuerliche Optimierung von Unternehmenskäufen bzw. -verkäufen

- Vertretung bei Konflikten im Nachgang von Unternehmenstransaktionen

- Rechtliche und steuerliche Beratung und Gestaltung von nachfolgenden Integrationsprozessen bezüglich des gekauften Unternehmens (Post Merger Integration - PMI)

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

Festkaufpreis & Käuferabsicherung: Representations, Covenants, Locked Box

Sehr einfach gestaltet sich im Unternehmenskaufvertrag jedenfalls im ersten Schritt der Festkaufpreis. Insoweit wird ein in der Vergangenheit liegender wirtschaftlicher Stichtag definiert und Verkäufer und Käufer einigen sich auf einen bestimmten Unternehmenswert zu diesem Zeitpunkt. Auf der Grundlage dieses Unternehmenswertes wird dann ein fester Kaufpreis für das Unternehmen festgelegt. Bei der Bestimmung des Unternehmenswertes orientieren sich die Parteien in der Regel am letzten verfügbaren Jahresabschluss.

Die Kosten für die Erstellung eines Zwischenabschlusses sind bei kleineren Transaktionen häufig nicht wirtschaftlich und sollten daher vermieden werden. Es liegt auf der Hand, dass diese Vorgehensweise zwar einfach ist, aber gewisse Beschränkungen und Risiken aufweist. Der wirtschaftliche Stichtag sollte nicht zu weit vor der tatsächlichen Übergabe des Unternehmens an den Käufer liegen. Anderenfalls hat sich der Wert im Zeitpunkt der Übergabe möglicherweise schon weit von dem zum wirtschaftlichen Stichtag ermittelten Wert entfernt. Wenn also, wie im Regelfall, auf den Jahresabschluss abgestellt werden soll, so darf die Transaktion zeitlich nicht zu weit entfernt von der Aufstellung desselben entfernt liegen.

Wenn mit einem Festpreis gearbeitet wird, muss der Käufer zudem verhindern, dass zwischen dem wirtschaftlichen Stichtag und der Übergabe des Unternehmens noch den Unternehmenswert mindernde Abflüsse an den Verkäufer stattfinden. Notwendig sind also Absicherungen. Es werden ihm insoweit vertraglich strenge Verhaltensvorgaben für den Zeitraum zwischen wirtschaftlichem Stichtag und Übergabe gemacht. Dies sind auf die Vergangenheit bezogen die sogenannten „Representations“ und auf die Zukunft bezogen die sogenannten „Covenants“. Diese auf die Zukunft bezogenen Vorgaben erzeugen einen rechtlichen Rahmen, in welchem sich der Verkäufer bis zum wirtschaftlichen Stichtag bewegen darf, und welcher Manipulation zulasten des Käufers, bis er selbst das Unternehmen steuern kann, verhindern soll. In der US-Transaktionspraxis hat sich hierfür der Begriff „Locked Box“ etabliert.

Unternehmensbewertung durch unseren Experten!

Die Unternehmensbewertung zur Ermittlung des Kaufpreises übernimmt in unserem Team Steuerberater Martin Stürmer. Als Bewertungsexperte arbeitet er eng mit unseren Anwälten im Gesellschaftsrecht zusammen. Sie können ihn auch unabhängig von rechtlichen Themen beauftragen (stuermer@rosepartner.de).

Indikative Unternehmensbewertungen bieten wir ab 5.000 EUR zzgl. USt. an.

Jetzt TERMIN buchen

Buchen Sie jetzt einen Erstberatungstermin zum Festpreis: TERMIN buchen

Kaufpreisanpassungsklauseln im Unternehmenskaufvertrag

Den Hintergrund von Kaufpreisanpassungsklauseln bildet der Umstand, dass den Vertragsparteien im Zeitpunkt der Verhandlung des Kaufpreises die für eine konkrete Berechnung notwendigen Daten nicht vorliegen. Diese ergeben sich oft erst aus einer noch zu erstellenden Bilanz. In der Transaktionspraxis wird dafür bevorzugt der Jahresabschluss herangezogen, um die Kosten für die Erstellung eines Zwischenabschlusses zu vermeiden.

Die Parteien verhandeln dann abstrakt eine Kaufpreisformel und einen vorläufigen Kaufpreis, welcher nach Vorliegen der maßgeblichen Bilanz aufgrund der dort enthaltenen Bilanzwerte konkret berechnet bzw. angepasst wird. Welche Kaufpreisformel zu Grunde zu legen ist, ist immer Verhandlungssache. Es gibt keine allgemeingültige Methodik an Kaufpreisanpassungen, sondern verschiedene Mechanismen, die nachstehend vorgestellt werden.

In der Praxis sollte eine möglichst frühe Einigung über den Kaufpreismechanismus erfolgen, also schon in der vorbereitenden Dokumentation der grundsätzlichen wirtschaftlichen Einigung im Letter of Intent (LoI) oder Termsheet. Anderenfalls droht ein Scheitern des Unternehmenskaufs an diesem fundamentalen Punkt, nachdem bereits erheblich Zeit und Kosten in den Verkaufsprozess investiert wurden.

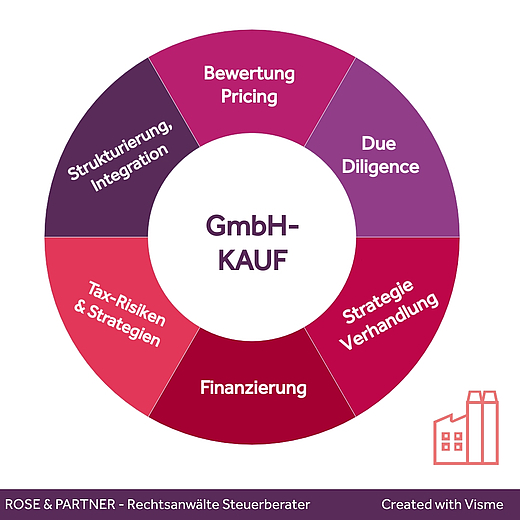

GmbH-Kauf (Checkliste Unternehmenskauf)

In diesem Video finden Sie einen Überblick zum Verfahren eines Kaufs einer GmbH, der die rechtlichen und steuerlich Aspekte hervorhebt. Der Kaufinteressent erhält hier die wichtigsten Details zum Ablauf des Unternehmenskaufs.

Eigenkapitalgarantie

Eine jedenfalls früher in Deutschland dominierende Methode ist die Kaufpreisanpassung auf Grundlage des Eigenkapitals. Dabei wird zunächst auf Grundlage bereits vorliegender Bilanzen ein Festkaufpreis festgelegt. Dieser wird dann später um den Betrag angepasst, um den das in der schließlich maßgeblichen Bilanz ermittelte Eigenkapital höher oder niedriger ist. Es wird vom Verkäufer also eine „Eigenkapitalgarantie“ auf den festgelegten Festkaufpreis abgegeben. Diese ist heute insbesondere bei Transaktionen, bei denen Private Equity Investoren involviert sind, kaum noch anzutreffen.

Cash free – Debt free

Eine Kaufpreisanpassung unter dem Stichwort „Cash free – Debt free“ ist in der Regel nur bei größeren Unternehmenstransaktionen sinnvoll, da sie regelmäßig aufwendig und komplex ist. Dabei wird das Unternehmen so behandelt als hätte es weder Barmittel („Cash free“) noch Fremdverbindlichkeiten („Debt free“). Der Wert des Unternehmens wird dann regelmäßig auf der Grundlage eines sogenannten „Discounted Cash Flow“ oder „DCF“-Verfahrens oder aufgrund eines durch den Standard IDW S1 des Instituts der deutschen Wirtschaftsprüfer anerkannten Ertragswertverfahrens ermittelt.

Die Annahmen „Cash free – Debt free“ sollen den Einfluss der bei jedem Unternehmen unterschiedlichen Merkmale Liquiditäts- und Finanzierungssituation neutralisieren helfen. Etwaigen Manipulationen des Verkäufers zulasten des Käufers wird dann regelmäßig durch eine vertraglich vorgesehene Anpassung des Kaufpreises im Verhältnis zur Veränderung des Nettoumlaufvermögens (sog. „working-capital-adjustments“) vorgebeugt. So soll der Verkäufer nicht etwa „künstlich“ kaufpreiswirksam die Barmittel erhöhen können, zum Beispiel durch verzögerte Zahlungen von Lieferanten oder den Verkauf von Kundenforderungen im Wege des Factoring. Insoweit sind bei den Kaufvertragsverhandlung eine Vielzahl von Umständen zu bedenken und ihre Behandlung vertraglich festzulegen. Die daraus resultierende Komplexität ist für kleinere mittelständische Firmenverkäufe regelmäßig nicht vertretbar, so dass eine Kaufpreisanpassung auf dieser Grundlage ausscheidet.

Festlegung des endgültigen Kaufpreises

Sobald die maßgebliche Stichtagsbilanz vorliegt, werden gemäß der vereinbarten Kaufpreisformel die dort festgelegten Variablen eingesetzt und es ergibt sich der tatsächliche Kaufpreis. Dieser steht weder bei Abschluss des Vertrages („Signing“) noch beim Vollzug desselben („Closing“) fest. Es findet erst im Nachgang eine Erstattung eines Teils des Kaufpreises oder eine Nachzahlung durch den Käufer je nach auf Grundlage der Kaufpreisermittlung notwendiger Anpassung statt.

Earn-Out-Klausel: der variable Kaufpreis

Eine variable Kaufpreisanpassung durch eine „Earn-Out“-Klauseln kann helfen, unterschiedliche Preisvorstellungen von Verkäufer und Käufer bei einem Unternehmenskauf miteinander zu versöhnen. Der Kaufpreis setzt sich dann aus einem festen und einem variablen Teil zusammen. Der variable Teil muss jedoch erst noch erwirtschaftet werden. Anderenfalls wird er ersatzlos gestrichen. Dies findet insbesondere in Situationen Anwendung, in denen der verkaufende Unternehmer zum Beispiel als Geschäftsführer oder Berater noch mit dem Unternehmen verbunden bleibt und einen Beitrag zum Erfolg beisteuern kann.

- Beispiel: Der veräußernde Gesellschafter-Geschäftsführer soll auch nach Abtretung der Geschäftsanteile im Unternehmen verbleiben und weiter die Geschicke lenken. Einen Teil des Kaufpreises enthält er nur, wenn er die festgesetzten wirtschaftlichen Ziele erreicht.

Referenzrahmen für diese wirtschaftlichen Ziele können zum Beispiel der Umsatz, Rohertrag, EBIT, EBITDA oder Jahresüberschuss, aber auch an die Anzahl neu gewonnener Kunden oder Produktionsstückzahlen, sein. Weit verbreitet ist in der Praxis der EBITDA. Der Mechanismus sollte in jedem Fall gut durchdacht und möglichst detailliert geregelt werden, um Streitigkeiten zu vermeiden. Kommt es doch zu Meinungsverschiedenheiten, wird in der Regel ein Wirtschaftsprüfer als Schiedsgutachter eingeschaltet.

Earn-Out-Klausel: gut für den Käufer

Earn-Out-Klauseln können grundsätzlich Vorteile für die Käufer- und Verkäuferseite bieten. Hier kommt es auf die konkrete Gestaltung der Earn-Out-Klausel an. Oft dienen die Klauseln primär dem Käufer, weil

- er sein wirtschaftliches Risiko als neuer Unternehmensinhaber zum Teil auf den Verkäufer abwälzt,

- Earn-Out-Klauseln dem Käufer die Möglichkeit einer Stundung des Kaufpreises geben, da zumindest ein Teil des Kaufpreises erst zu einem späteren Zeitpunkt gezahlt werden muss.

- sich Earn-Out-Klauseln positiv auf die Finanzierung des Käufers auswirken (Finanzierung durch laufende Gewinne)

Earn-Out-Klauseln sind aus Käufersicht insbesondere empfehlenswert beim Erwerb von Unternehmen, bei denen die zukünftige Performance nur schwer zu beurteilen ist. Das betrifft vor allem Start Ups, aber auch Unternehmen, deren Erfolg stark von einzelnen Personen abhängig ist.

Earn-Out: nicht so gut für den Verkäufer?

Des einen Freud ist des anderen Leid. Für den Verkäufer bringt ein Earn-Out zahlreiche kaum oder nicht steuerbare Risiken mit sich. Der Verkäufer trägt wirtschaftliches Risiko, obwohl er nicht mehr Gesellschafter oder nur noch Minderheitsgesellschafter ist. Außerdem kann er bei strukturellen Veränderungen (z.B. Verschmelzung auf andere, verlustbringende, Gesellschaft) schutzlos ausgeliefert sein.

Der Verkäufer sollten auf ein Earn-Out-Modell nur setzen, wenn der Verkaufsprozess von Profis begleitet wird. Bei den Kaufpreisverhandlungen muss der Verkäufer besonders darauf achten, dass ihm zum Beispiel Sicherungsmechanismen und weitreichende Informationsrechte eingeräumt werden, mit denen er im Ernstfall Manipulationen entgegentreten kann. Hier lohnt es sich, besonders hartnäckig zu verhandeln.

Zugunsten des Verkäufers muss allerdings beachtet werden, dass er durch eine Earn Out- Gestaltung zusätzliches Kaufpreispotenzial gegenüber einem skeptischen Käufer heben kann, insbesondere wenn er weiterhin maßgeblichen Einfluss auf die Erreichung der Ziele ausüben kann, etwa weil er als Geschäftsführer im verkauften Unternehmen verbleibt.

Besteuerung des GmbH-Verkaufs

In unserem YouTube-Video finden Sie den Unternehmensverkauf sowie die Grundzüge zur Steuerbelastung des GmbH-Verkäufers beschrieben.

Q&A - Kaufpreisklauseln beim Unternehmenskauf

Hier finden Sie kurze Antworten auf häufig gestellte Fragen zum Thema Kaufpreisklauseln in Unternehmenskaufverträgen.

Wie funktionieren Kaufpreisanpassungsklauseln?

Kaufpreisanpassungsklauseln werden verwendet, um den endgültigen Kaufpreis nach Vertragsabschluss basierend auf bestimmten Finanzkennzahlen anzupassen, wie z.B. dem Working Capital, der Nettoverschuldung oder dem Cashflow des Unternehmens.

Welche Rolle spielt die MAC-Klausel in Unternehmenskaufverträgen?

Eine Material Adverse Change (MAC) Klausel schützt die Käuferseite und ermöglicht es ihr, den Kaufpreis zu reduzieren oder vom Kaufvertrag komplett aufzuheben, falls es zu wesentlichen negativen Veränderungen im Geschäftsumfeld des Unternehmens kommt.

Wie funktioniert die Earn-Out-Klausel?

Ein Earn-Out ist ein Kaufpreismechanismus, bei dem der variable Teil eines Kaufpreises von der zukünftigen finanziellen Performance des Unternehmens abhängt. Käufer und Verkäufer einigen sich auf bestimmte Kennzahlen, die das Unternehmen nach dem Kauf erreichen muss, um einen vereinbarten Kaufpreis zu erreichen.

Welche Vorteile kann die Earn-Out-Klausel für den Verkäufer bieten?

Für den Verkäufer bietet die Earn-Out-Struktur den Vorteil, dass er an der zukünftigen Entwicklung des Unternehmens teilhaben kann. Wenn das Unternehmen nach dem Verkauf gut performt, kann der Verkäufer einen höheren Gesamtpreis erzielen, als es bei einem Festpreis der Fall gewesen wäre.

Was bedeutet "Cash-free, Debt-free"?

"Cash-free, Debt-free" heißt, dass der Kaufpreis auf der Annahme basiert, dass das Unternehmen keine liquiden Mittel (Cash) und keine Schulden (Debt) hat. Der Käufer übernimmt also nur das operative Geschäft ohne diese Finanzposten. Durch diese Methode soll der Kaufpreis die tatsächlichen Werte des Unternehmens widerspiegeln.

Wie werden Cash und Schulden bei "Cash-free, Debt-free"-Klauseln behandelt?

Bei einer "Cash-free, Debt-free"-Klausel werden alle verfügbaren liquiden Mittel (Cash) auf den Kaufpreis hinzugerechnet und alle Schulden, die das Unternehmen zum Zeitpunkt des Kaufs hat, abgezogen.