Doppelstöckige bzw. doppelte Holding

Kostenfalle oder sinnvoll?

Ist es für Sie als Unternehmer sinnvoll, eine sogenannte doppelstöckige bzw. doppelte Holding zu gründen? Klassische Anwaltsantwort: Es kommt darauf an. Ob sich eine solche doppelte Holdingstruktur auch für die Organisation Ihres Unternehmens eignet, ist abhängig von den jeweiligen Umständen des Einzelfalls.

Wir zeigen Ihnen, wann Sie als Gesellschafter einer GmbH mit einer doppelten Holdingstruktur Steuern sparen können und wann sich eine solche Unternehmensstruktur ganz im Gegenteil als reine Kostenfalle entpuppt.

Videoberatung Holding - Termin jetzt buchen

Suchen Sie sich jetzt Ihren Wunschtermin für eine Beratung (Video) aus und buchen Sie direkt einen Termin bei einem unserer Experten.

Expertise unserer Steuerberater und Anwälte zur Holding als Steuersparmodell

Unsere hoch qualifizierten Steuerberater und Fachanwälte für Steuerrecht beraten in Hamburg, Berlin, München, Frankfurt und Köln zu allen Fragen rund um das Thema Steuern und Holding. Das Beratungsspektrum umfasst vor allem folgende Aspekte:

- steuerliche Vorteile und Nachteile von Holding-Strukturen

- Besteuerung einer GmbH-Holding

- Aufbau von Holdingstrukturen durch Gründung oder Umwandlung

- Familienstiftung als Holding

- alternative und ergänzende Steuersparmodelle

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite. Für Direktbuchungen nutzen Sie bitte unser Buchungstool.

Was ist eine doppelte Holding?

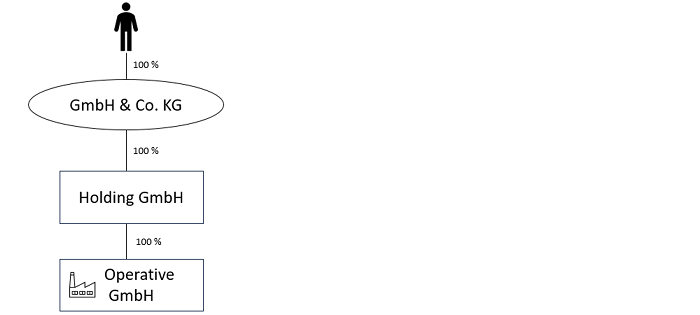

Bei einer doppelten bzw. doppelstöckigen Holding handelt es sich um eine Unternehmensstruktur, bei der zwischen Gesellschafter und Holding GmbH noch eine weitere Gesellschaft in der Rechtsform einer GmbH & Co KG zwischengeschaltet ist.

Das sieht dann beispielhaft so aus:

Diese Beispielstruktur zeigt den Gesellschafter einer GmbH & Co. KG, die ihrerseits an einer Holding GmbH beteiligt ist. Die Holding wiederum ist dann an einer operativen GmbH beteiligt. Als operativ wird das Unternehmen bezeichnet, welches das eigentliche Geschäft betreibt.

Einfache Holdingstruktur bei mehreren Gesellschaftern

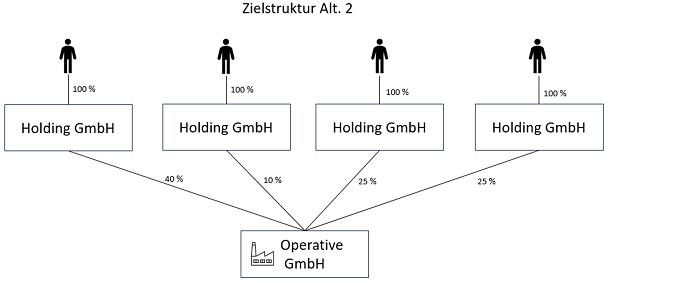

Man könnte auf die Idee kommen, unter einer doppelten Holding zu verstehen, dass mehrere Gesellschafter an einer operativen Gesellschaft beteiligt sind und nun eine Holdingstruktur gründen wollen. Diese Konstellation stellt keine doppelte Holding dar, wirft aber ebenfalls eine Reihe von Fragen auf, die es sorgfältig abzuwägen gilt.

Es drängt sich dann beispielsweise die Frage auf, ob tatsächlich die Gesellschafter eine gemeinsame Holding gründen wollen, oder es nicht sinnvoller ist, dass jeder Gesellschafter eine individuelle persönliche Holding gründet.

In vielen Fällen stellt die jeweils individuelle Holding für jeden Gesellschafter gegenüber einer gemeinsamen Holding aller Gesellschafter die am besten geeignete Variante der Strukturierung dar. Wer aber nur 50 % der Stimmanteile eines Unternehmens oder als Minderheitsgesellschafter noch weniger hält, kann seine Unternehmensanteile in der Regel allerdings nicht direkt steuerneutral in eine individuelle Holding-GmbH einbringen. Als Minderheitsgesellschafter eine Holding zu gründen ist, wie Sie sehen, nicht ganz unproblematisch – aber sehr wohl möglich und steuerlich sinnvoll.

Wann lohnt sich eine doppelte Holding?

Viele Vorteile, die für eine doppelstöckige Holdingstruktur sprechen, decken sich mit denen, die bereits eine einfache – einstöckige – Holding-Struktur mit sich bringt. Wann also lohnt sich eine doppelte bzw. doppelstöckige Holding und wann stellt diese einfach nur eine ärgerliche Kostenfalle dar?

Im Folgenden schauen wir uns an, wann eine doppelstöckige Holdingstruktur einen echten Vorteil gegenüber einer einfachen Holdingstruktur bietet.

Betriebsprüfungen: Abschirmung von Gesellschaftern durch Holding

Als Vorteil für eine doppelstöckige Holdingstruktur wird häufig die Abschirmung der Gesellschafter im Rahmen von Betriebsprüfungen angeführt. Jedenfalls bei der typischen Holdingstruktur mit nur einer Kapitalgesellschaft – in der Regel einer GmbH – als Holding, hat diese Kapitalgesellschaft weitgehende abschirmende Wirkung gegenüber Mehrergebnissen aus den operativen GmbHs. Dafür braucht es die doppelstöckige Struktur unter Einbindung einer GmbH & Co KG als weitere Holding aber nicht.

Die weitestgehende Abschirmwirkung bei Mehrergebnissen durch eine Betriebsprüfung ist ein Vorteil, der für die Strukturierung des operativen Betriebs als GmbH sprechen kann, weil bei einer Personengesellschaft wie z.B. der GmbH & Co. KG ein Mehrergebnis in einer Betriebsprüfung direkt auf die Einkommensteuerbelastung des betroffenen Gesellschafters durchschlägt.

Teileinkünfteverfahren bei doppelter Holding

Ein weiterer Vorteil der Holdingstruktur ist die Steuerfreistellung von Gewinnausschüttungen und Veräußerungsgewinnen aus Tochter-Kapitalgesellschaften in Höhe von 95 %. Rechnerisch werden damit auf Ebene der Holding-Gesellschaft Gewinnausschüttungen und Veräußerungsgewinne mit rund 1,5 % besteuert (5 % x 30 % (KStG, Soli, GewStG) = 1,5 %).

Das ist aber ein Vorteil der einfachen Holdingstruktur und nicht der doppelten Holdingstruktur. Schüttet die Holding Gewinne an eine GmbH & Co. KG aus, dann unterliegen diese Gewinne dem Teileinkünfteverfahren. In diesem Fall würden 60 % der Gewinnausschüttungen an die GmbH & Co. KG beim Gesellschafter der Besteuerung mit dem individuellen Einkommensteuersatz unterliegen.

Vorteile & Risiken der Verlustverrechnung in doppelten Holdingstrukturen

Als Vorteil wird außerdem angeführt, dass in einer doppelstöckigen Holdingstruktur verschiedene Gesellschaften zu einem großen Organkreis zusammengefasst werden, wodurch Gewinne und Verluste von verschiedenen Gesellschaften miteinander verrechnet werden können. Darüber hinaus könnten Gewinne sogar mit eigenen Verlusten des Gesellschafters verrechnet werden.

Wenn ein Gewinnabführungsvertrag zwischen den Gesellschaften abgeschlossen wird, dann können Verluste und Gewinne dieser Gesellschaften innerhalb des Organkreises verrechnet werden. Natürlich ist eine Verlustverrechnung auf den ersten Blick praktisch. Aber hier darf man den Blick eben nicht nur auf mögliche Steuerersparnisse legen, sondern muss auch berücksichtigen, dass infolgedessen ein voller Haftungsdurchgriff durch alle Gesellschaften besteht. Das mit harter Arbeit aufgebaute Vermögen in der Holding steht damit voll im operativen Risiko. Im Regelfall ist daher vor dem Abschluss eines Gewinn- und Verlustabführungsvertrages innerhalb doppelter Holdingstrukturen zu warnen!

Wegzugsbesteuerung bei der doppelstöckigen Holding

Zieht ein Gesellschafter, der mit mehr als 1 % an einer Kapitalgesellschaft (z.B. GmbH) beteiligt ist, aus Deutschland weg, dann greift regelmäßig die Wegzugsbesteuerung. Durch die sogenannte Wegzugsteuer, welche im Außensteuergesetz geregelt ist, wird der auswandernde Gesellschafter so besteuert, als ob er seine Unternehmensanteile verkauft hätte. Tatsächlich hat eine solche Anteilsveräußerung aber gar nicht stattgefunden, sodass der Unternehmer mit der Frage konfrontiert wird, aus welchen Mitteln er die Wegzugsteuer bezahlen soll.

Im Rahmen der Wegzugbesteuerung kann die doppelte Holding einen echten Vorteil mit sich bringen und die Besteuerung in bestimmten Fällen verhindern. Denn bei Anteilen an einer Personengesellschaft (wie der GmbH & Co KG) greift die Wegzugsteuer nicht. Dafür werden allerdings bestimmte Anforderungen an die Personengesellschaft gestellt. Die GmbH & Co KG darf nicht nur qua Rechtsform gewerblich sein, sondern muss originär gewerblich tätig sein und darüber hinaus noch weitere Voraussetzungen erfüllen. In der Umsetzung gestaltet sich eine solche Strukturierung aber nicht so einfach. Die bloße Zwischenschaltung einer GmbH & Co. KG zwischen Holding und Gesellschafter reicht nämlich regelmäßig nicht aus.

Geplante Wegzüge von Gesellschaftern oder angedachte Erben im Ausland können also einen validen Grund für eine doppelstöckige Holdingstruktur darstellen. Entscheidend ist dann aber die individuelle Ausgestaltung im Einzelfall.

Vorteile bei internationaler Ertragssteuerbelastung

In bestimmten Konstellationen kann bei Beteiligungen an ausländischen Gesellschaften oder bei Vorhandensein einer Betriebsstätte im Ausland mittels einer doppelten Holding erreicht werden, dass die Gesamtsteuerbelastung sich nach dem Niveau der ausländischen niedrigeren Besteuerung richtet. Dieser Steuervorteil lässt sich ausschließlich über eine doppelstöckige Holdingstruktur erreichen – über eine einfache Holding funktioniert das nicht.

Gewerbesteueroptimierung durch Holdingstrukturen

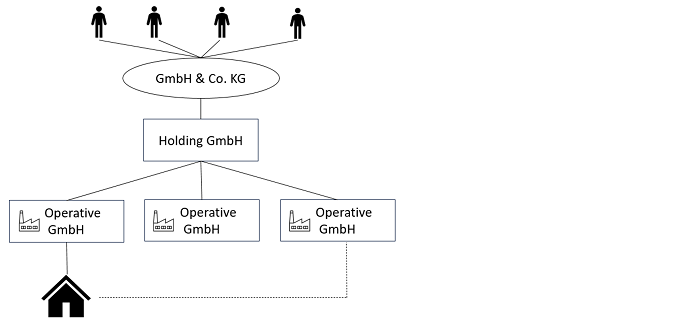

Ein weiterer Vorteil, der einer doppelten Holdingstruktur zugesagt wird, ist, dass man durch eine solche Unternehmensstrukturierung Gewerbesteuer sparen könne. Richtig ist, dass man in solchen Konstellationen von einer erweiterten Grundbesitzkürzung profitieren kann. Bei Immobilien-GmbHs, die ausschließlich Grundbesitz verwalten, wird beispielsweise auf Antrag die Gewerbesteuer gekürzt. Dadurch entfällt die Gewerbesteuerbelastung und Gewinne aus der Vermietung werden nur noch mit 15 % zuzüglich Solidaritätszuschlag besteuert. Die Gewinne aus Vermietung unterliegen dann nur noch einer Steuer von 15,835 %.

Mit einer Immobilien GmbH in der Holding Struktur können damit Gewinne durch hohe – aber noch fremdübliche – Mieten in der niedrig besteuerten Immobilien-GmbH verkürzt werden. Dafür braucht es aber keine doppelstöckige Holding.

Wenn man von Vorteilen im Rahmen der Gewerbesteuer spricht, sollte man sich zumindest einmal mit der Struktur einer Familienstiftung als Holding näher auseinandergesetzt haben. Familienstiftungen sind gar nicht so unflexibel, wie es zunächst scheint. Es handelt sich vielmehr um eine optimale Rechtsform für Holdingsgesellschaften.

Erbschaftsteuerliche Vorteile durch doppelstöckige Holding

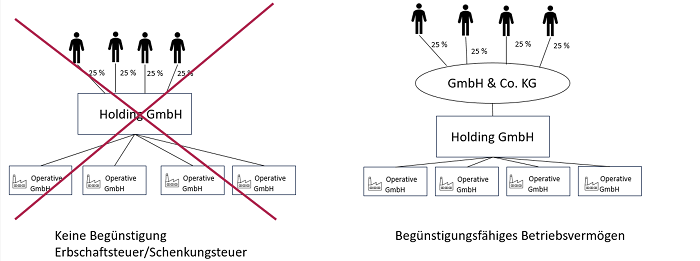

Die doppelstöckige Holding kann im Hinblick auf die Erbschaftsteuer entscheidende Vorteile mit sich bringen. Eine erbschaftsteuerliche Begünstigung von GmbH-Beteiligungen als Unternehmensvermögen kann nur Anwendung finden, wenn der Schenker oder der Verstorbene mit mehr als 25 % an der GmbH beteiligt war.

Besitzen vier Gesellschafter je 25 % der Anteile an einer einfachen Holding, dann greift – ohne gesonderten Stimmrechtsbindungsvertrag – die Begünstigung schon im ersten Prüfungsschritt nicht. In einer doppelten Holdingstruktur ist die Beteiligungshöhe völlig egal. Die 25 %-Grenze gilt nur bei Kapitalgesellschaften, nicht aber bei Personengesellschaften.

Video Vor- und Nachteile Holdingstruktur

Fachanwalt für Steuerrecht und Steuerberater Helge Schubert erklärt Ihnen in diesem Video die Vor- und Nachteile von Holdingstrukturen.

Wie Sie sehen, kann eine die doppelstöckige Holdingstruktur in vielen Fällen gar nicht sinnvoll sein und sich eher als Kostenfalle gestalten. Denn jede zusätzliche Struktur verursacht den Unternehmen Kosten sowie gedanklichen Aufwand.

Gerne zeigen wir Ihnen die Vorteile und Nachteile einer persönlichen Holdingstruktur im Rahmen einer Beratung auf.

Videoberatung Holding - Termin jetzt buchen

Suchen Sie sich jetzt Ihren Wunschtermin für eine Beratung (Video) aus und buchen Sie direkt einen Termin bei einem unserer Experten.

FAQs

Was ist eine doppelte Holding?

Eine doppelte Holding bezeichnet eine Struktur, bei der zwischen Gesellschaftern und einer Holding GmbH noch eine weitere Gesellschaft, oft eine GmbH & Co. KG, geschaltet ist. Dies bedeutet, dass die Holding GmbH nicht direkt von natürlichen Personen gehalten wird, sondern eine Zwischengesellschaft existiert.

Wann lohnt sich eine doppelte Holding?

Eine doppelte Holding bietet ähnliche Vorteile wie eine einfache Holdingstruktur. Eine Entscheidung für eine doppelte Holding sollte basierend auf den spezifischen Bedürfnissen und Umständen des Unternehmens getroffen werden.

Welche Vorteile und Risiken bringt die Verlustverrechnung in doppelten Holdingstrukturen?

Eine doppelte Holding ermöglicht die Verrechnung von Gewinnen und Verlusten verschiedener Gesellschaften im Organkreis. Jedoch besteht bei Gewinn- und Verlustabführungsverträgen ein Haftungsdurchgriff auf alle Gesellschaften.